迎战支付宝余额宝 国有银行出重拳

中国网 china.com.cn 时间: 2014-02-17 内容来源: 上海第一财经

迎战支付宝余额宝 国有银行出重拳

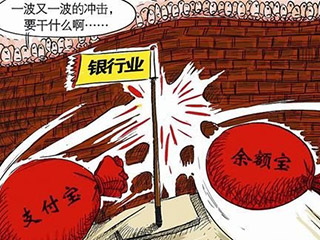

日前,饱受互联网公司“抢钱、抢人、抢地盘”之苦的银行,纷纷推出自己的T+0到账货币基金,从而在理财灵活性上跟“余额宝”们正面交锋。

交通银行推出“货币基金实时提现”业务,目前可对接交银施罗德、光大保德信和易方达基金等公司旗下的4只货币基金。客户选择实时提现功能,资金就可以实现T+0实时到账。平安银行联合南方基金推出“平安盈”,客户可通过财富e电子账户购买、赎回,资金实时到账。浦发银行通过微信银行推出开放式理财产品“天添盈”,1秒钟内就可以实现活期资金与理财产品的互转,无论申购还是赎回均无手续费,可谓“闪电理财”。

也难怪银行“高富帅”们紧张。“余额宝”们的抢钱大战,让银行寝食难安。互联网公司通过技术革命和创新,把原来千千万万分散的碎片化资金集中起来,跟银行谈个好价钱,让“屌丝”们享受到超大户才能享受到的协议存款利率。银行的活期存款吸储成本,一下子从0.35%飙升到6%甚至更高。

这笔账很容易算,1亿元存款银行一年就要多付出565万元的利息,以余额宝的2500亿元规模来计算,几乎就要多付出1400多亿元的成本!

而且这种“抢钱”的节奏还有愈来愈凶猛的势头。春节期间微信的红包大战,让微信支付瞬间绑定了数百万张银行卡,为微信理财通的进一步扩张铺平了道路。

根据央行发布的数据,截至2013年底,金融机构活期及临时性存款为18万亿元,这意味着“余额宝”们依然有很大增长空间。

“银行加入竞争,让投资者有了更多选择,一部分投资者可能会分流;余额宝为代表的互联网余额理财产品,收益率可能也会逐渐回落。”对外经贸大学金融学院兼职教授赵庆明说。

德圣基金研究中心首席分析师江赛春表示,各类“宝”和近期银行推出的T+0产品基本上都是同质的货币基金产品,同量级的货币基金投资收益差别不大。投资者选择时应该有三项标准:一是看货币基金本身的运营状况和实力,是否有丰富的管理经验,看基金收益的稳定性和连续性;二是产品购置的便利性,如银行产品可以直接跟银行账户对接,支付宝跟电商账户对接;三是安全性,目前来看还没有重大的安全性事故,但不代表没有风险。

赵庆明表示,主要投向银行协议存款的类“余额宝”产品利用了此前银行间市场资金紧张、价格高企的“天时地利”,收益率一般高于银行T+0货币基金。但利率持续高企最终将影响宏观经济增速使之放缓,企业利润下滑,这种高融资成本不仅是实体经济难以承受,也是金融体系难以承受的。这种“货币套利”投资不可持续,未来余额类理财产品收益率必将回落。

而随着规模的不断膨胀,余额宝还面临巨大的流动性管理难题。为了保证兑付,余额宝挂钩的天弘增利宝基金将90%以上的资产投资了银行协议存款,且多数协议存款期限都不超过一个月。

“任何基金产品都有风险,会有价格波动,收益有正有负,投资者不能只看到美酒和欢歌。”赵庆明说,“类余额宝产品还有很大的增长空间,但仍需警惕‘黑天鹅事件’,一旦遭遇流动性风险、兑付风险,余额类理财产品将接受严峻考验。”

| 责任编辑: 刘颖颖 |